Si vous vendez à des clients dans l’UE, vous devez surement connaître ce qu’est la TVA vis à vis de votre entreprise. » Nul n’est censé ignorer la loi « ! Lorsque vous vendez en ligne, vous devez connaître les lois fiscales internationales applicables à votre activité. Cela ne signifie pas pour autant que votre entreprise échappe aux règles fiscales normales.

De plus, si vous vendez à des acheteurs situés dans des pays de l’Union européenne (UE) (aussi connus sous le nom d’États membres), vous devez connaître l’impact de la taxe sur la valeur ajoutée (TVA) sur votre activité, et ce même si votre entreprise est implantée dans un autre pays du monde.

DocShipper vous accompagne tout au long du processus d’e-commerce. Vous trouverez dans ce guide tout ce dont vous aurez besoin concernant le e-commerce en Europe.

Les règles de l’UE en matière de TVA

Les règles de TVA que vous devez envisager lorsque vous effectuez des opérations commerciales dans l’UE ne sont pas difficiles à respecter si vous vous interrogez

correctement. Par ailleurs, le contexte de la TVA dans l’UE est en perpétuelle évolution, et cela est aujourd’hui plus vrai que jamais, en raison de nouveaux paramètres tels que Brexit et d’une action ciblée des autorités fiscales de l’UE contre la fraude à la TVA dans le E-commerce.

Dans cet article, nous aborderons les règles que vous devez actuellement suivre et nous vous expliquerons la nouvelle législation qui entrera en vigueur l’année prochaine et qui pourrait avoir une incidence sur la manière dont vous effectuez vos échanges commerciaux dans l’UE.

Qui paye la TVA lors d’une importation de marchandises au sein de l’UE ?

Lors de l’importation de biens en provenance de pays tiers et de la vente dans les États membres de l’UE, la responsabilité des taxes et des droits dépend de l’identité de l’importateur officiel.

C’est généralement le consommateur qui devra payer les droits d’importation et la TVA, par l’intermédiaire du transporteur de colis, avant que les marchandises ne lui soient livrées. Ce n’est souvent pas une expérience agréable pour le client, surtout si elle est inattendue. Les frais d’importation supplémentaires peuvent même annuler les avantages de l’achat à l’étranger et peuvent entraîner un nombre élevé de retours de marchandises de la part de clients mécontents.

Pour éviter cela, vous pouvez envisager de vous faire enregistrer à la TVA au premier port d’entrée dans l’UE pour vos marchandises. En conservant la propriété des marchandises, vous serez l’importateur officiel et la TVA sera appliquée sur le prix de revient des marchandises à l’entrée.

La TVA à l’importation que vous payez est récupérable sur votre déclaration de TVA, et le client paie le prix total à la caisse – TVA comprise – donc pas de mauvaises surprises pour lui. Vous bénéficierez également d’une réduction du nombre de marchandises retournées.

Les règles de l’UE sur la vente à distance en matière de TVA

Si vous êtes basé dans l’Union européenne, ou si vous détenez des stocks en Europe et que vous vendez à des consommateurs dans l’UE, les règles de vente à distance s’appliquent à vous.

Ces règles s’appliquent même si :

- Vous n’êtes pas enregistré à la TVA.

- Vous êtes un entrepreneur individuel.

- Vous vendez sur des marchés tels qu’eBay et Amazon

Les règles ne s’appliquent que lorsque vous vendez à des consommateurs de l’UE.

Pour les ventes à l’intérieur de l’UE, si vous n’avez pas dépassé le seuil dans le pays de l’acheteur, vous devez appliquer votre taux de TVA national à ces ventes – si vous êtes enregistré à la TVA. Dans le cas contraire, aucune TVA ne doit être appliquée.

Une fois que vous avez dépassé le seuil dans un autre pays de l’UE, vous devez vous y faire enregistrer, appliquer le taux de TVA propre au pays et remplir des déclarations de TVA selon la fréquence et les délais fixés par ce pays (en générale c’est au comptable de gérer cette procédure).

Vous resterez enregistré aussi longtemps que vos ventes à distance dépasseront le seuil fixé pour l’année. Si vos ventes baissent et que vous souhaitez vous désinscrire, vérifiez les règles en vigueur dans le pays en question – les délais de désinscription varient.

Les seuils de vente à distance diffèrent selon les pays. Dans la plupart des États membres de l’UE, le seuil est fixé à 35 000 euros (ou l’équivalent). En Allemagne, au Luxembourg et aux Pays-Bas, il est de 100 000 euros (ou l’équivalent), tandis qu’au Royaume-Uni, il est de 70 000 livres sterling (ou l’équivalent).

Il ne faut pas grand-chose pour dépasser les seuils inférieurs. Pour relativiser, sachez que si vous vendez des produits de moyenne ou de grande valeur, cinquante sacs à main de marque de luxe pourront facilement dépasser ce seuil.

Modifications des seuils de TVA de l’UE pour les ventes à distance – 1er janvier 2021

Attention : ces règles sur la vente à distance vont disparaître à partir du 1er janvier 2021 en raison de l’introduction du paquet TVA sur le E-Commerce dans l’UE pour 2021 – voir ci-dessous.

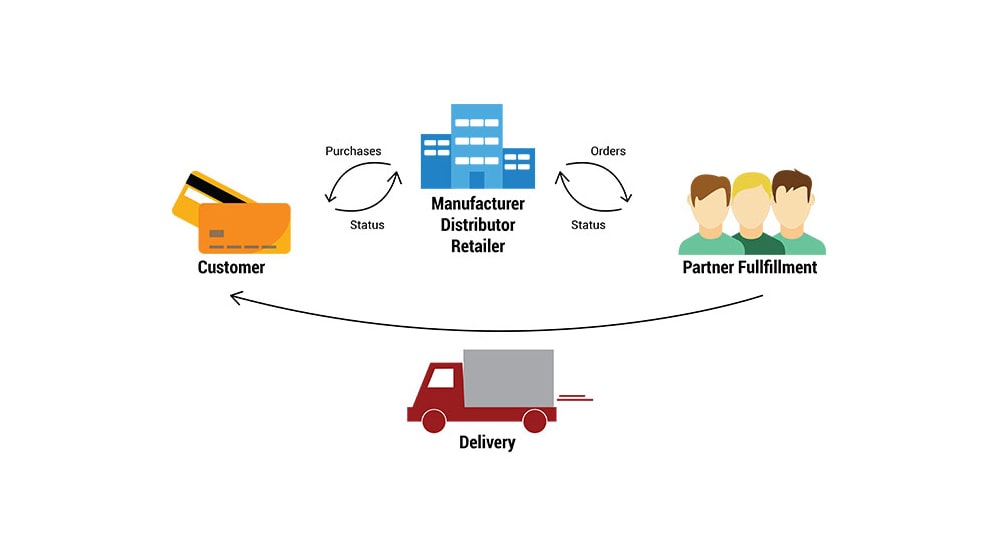

Centres de traitement des commandes (3PL) – où se trouve votre stock ?

Vous déciderez peut-être stocker vos marchandises dans un centre de traitement ou un entrepôt situé dans un pays de l’UE, de manière à exécuter vos commandes européennes à un coût moindre et de manière plus efficace.

Attention : comme le stock est désormais détenu dans l’UE et que vous êtes toujours le propriétaire, cela représente des « biens taxable » et rend nécessaire l’enregistrement immédiat à la TVA. Il n’y a pas de seuil à dépasser.

Il est à noter que les autorités fiscales françaises et allemandes ont déjà mis en place des mesures permettant de rendre les marketplace (comme Amazon) assujetties à la TVA due par les vendeurs tiers, au lieu des vendeurs eux-mêmes. Les commerçants insistent donc pour qu’un vendeur soit enregistré à la TVA pour pouvoir utiliser une marketplace dans l’un ou l’autre de ces pays.

Dès lors que vous êtes enregistré dans un pays de l’UE, vos ventes à partir de stocks détenus dans l’UE sont régies par les conditions de TVA applicables à la « vente à distance ». Les mêmes règles s’appliquent aux entreprises de l’UE et aux entreprises de pays tiers qui vendent à partir de stocks détenus dans l’UE.

Si vous décidez de faire appel à un courtier ou à un agent, il est possible que vous ne soyez pas soumis à la même obligation de TVA, en fonction du contrat que vous avez passé avec eux et de la personne à qui appartiennent les biens. Pour vous en assurer, vérifiez votre contrat et parlez à un expert comme nous.

DocShipper Tip

Astuce DocShipper : Vous souhaitez vous concentrez sur les ventes, votre boutique en ligne et le marketing ? Parfait ! Nous pouvons vous aider avec notre distribution center basé à Camporosso en Italie du Nord : gestion d’inventaire, préparation des commandes, reconditionnement et livraison B2C de vos parcelles… Vous souhaitez plus d’infos, connaitre nos prix ? Jeter un oeil sur notre page dédié : Services 3PL DocShipper

La TVA 2021 pour le E-commerce

Dans le cadre de la stratégie pour le marché unique numérique, la Commission européenne veut stimuler les ventes en ligne au sein de l’UE et mettre un frein aux pertes de TVA estimées à plusieurs milliards de dollars par an dues aux transactions en ligne des consommateurs.

C’est la raison pour laquelle le paquet TVA sur le commerce électronique a été conçu. Cette série de mesures, qui s’appliquera à partir du 1er janvier 2021, visera à simplifier les règles de TVA pour les vendeurs en ligne.

Mise en place de la TVA-OSS (One Stop Shop) – 1er janvier 2021

En 2015, la TVA-MOSS (Mini-One-Stop-Shop) a été instaurée pour faciliter la vente de services numériques aux particuliers au sein de l’UE.

Le régime de TVA MOSS ayant été un réel succès en matière de recouvrement de la TVA sur les services en ligne, ce système est désormais étendu en un « guichet unique » (TVA-OSS) à partir du 1er janvier 2021 pour couvrir la livraison de biens.

Selon les règles du système de TVA-OSS, lorsque vous vendez des biens à des clients particuliers situés dans l’UE, vous devez comptabiliser la TVA locale en fonction de l’endroit dans lequel se trouve le client, dès lors que vous dépassez un seuil de 10 000 euros.

Quelle est la localisation de vos clients ?

Afin de savoir dans quel pays de l’UE le taux de TVA est applicable, il vous faudra recueillir des informations sur le lieu où se trouve vos clients.

Un justificatif est nécessaire si le chiffre d’affaires de votre entreprise est inférieur à 100 000 euros et deux autres si la valeur de votre chiffre d’affaires est supérieure à ce seuil. Cette preuve peut inclure l’adresse de facturation, l’adresse IP de l’appareil ayant servi à effectuer l’achat et les coordonnées bancaires du client.

Afin d’éviter les enregistrements répétés à la TVA dans différents pays de l’UE, l’OSS (One Stop Shop), qui permet au vendeur de s’enregistrer à la TVA dans un seul pays et de déposer des déclarations de TVA trimestrielles.

Ainsi, le pays d’accueil perçoit et paie la TVA sur les ventes du fournisseur dans l’UE au moyen d’une seule déclaration de TVA, ce qui évite au fournisseur de se faire enregistrer dans tous les États membres de l’UE où il a des clients.

Le système de TVA-OSS est un système optionnel. Il est toujours possible de devenir (ou de rester) assujetti à la TVA dans tout pays de l’UE dans lequel on a des clients grâce à un enregistrement volontaire à la TVA dans ce pays.

Il convient de préciser que le régime TVA-OSS ne couvre que les livraisons aux consommateurs privés, et non pas les ventes à d’autres entreprises, ce qui implique de pouvoir identifier vos clients – entreprises ou consommateurs privés – et donc d’appliquer les règles de TVA applicables en conséquence.

Régime de guichet automatique pour les importations (Import OSS)

En ce qui concerne les biens physiques importés dans l’UE, un nouveau système d’importation va être créé et accessible tant aux entreprises de l’UE qu’à celles des pays tiers.

À compter du 1er janvier 2021, les entreprises de l’UE et des pays tiers qui commercialisent des biens physiques d’une valeur maximale de 150 euros auprès des consommateurs de l’UE pourront déclarer et payer la TVA exigible sur ces biens importés dans une seule déclaration de TVA mensuelle en participant au système de guichet unique d’importation (OSS).

À l’heure actuelle, les biens d’une valeur maximale de 22 euros sont exemptés de TVA quand ils sont importés dans l’UE. Cette exonération cessera cependant de fonctionner à partir du 1er janvier 2021, puisque l’UE reconnaît que cette situation crée une concurrence déloyale pour les entreprises de l’UE.

Lorsque le nouveau système d’importation OSS sera utilisé, la TVA devra être facturée et perçue lorsque le paiement des marchandises aura été accepté. Cela signifie que lorsque les marchandises arriveront à la frontière de l’UE, elles bénéficieront d’une mainlevée rapide à la douane, la TVA étant déjà comptabilisée.

Le vendeur en ligne sera alors en mesure de déclarer et de payer la TVA collectée à un seul pays de l’UE où il décidera de se faire enregistrer pour l’OSS d’importation. Ces déclarations et ces paiements de TVA devront être effectués chaque mois, le pays d’identification de l’UE se chargeant de distribuer les montants de TVA et les informations correspondantes aux autres pays de l’UE.

Si ce régime spécial n’est pas utilisé, pour une quelconque raison, un dispositif d’importation simplifié est également mis en place et la TVA doit désormais être collectée chez les clients finaux par le courtier en douane. Ce dernier est chargé de verser mensuellement aux autorités douanières locales le montant de la TVA collectée.

Suppression des règles de l’UE sur la TVA pour les ventes à distance

Avec l’introduction de la TVA à taux unique au sein du régime de TVA sur l’E-commerce de 2021, les plafonds de TVA sur les ventes à distance existant actuellement dans l’UE seront supprimés pour les ventes aux particuliers à partir de stocks détenus dans l’UE.

En tant qu’entreprise d’E-commerce, vous pourrez déclarer vos ventes en ligne soit en vous enregistrant localement, soit en utilisant un enregistrement TVA-OSS à la place.

Veuillez noter que ce changement dans les règles de vente à distance ne signifie pas que vous devez éviter de vous enregistrer à la TVA d’ici là. Si vous avez récemment dépassé un seuil de vente à distance dans un pays de l’UE, il est très important de rester en conformité et de vous enregistrer à la TVA le cas échéant avant que les changements ne soient introduits.

Responsabilité croissante des marketplace

La nouvelle règle, qui entrera en vigueur le 1er janvier 2021, prévoit que les plateformes numériques telles qu’Amazon et eBay seront, sous certaines conditions, considérées comme étant, aux fins de la TVA, le fournisseur des biens importés de régions non communautaires et vendus à des clients de l’UE.

Selon les nouvelles règles de 2021, la responsabilité de la tarification, de la collecte et de la remise de la TVA due aux bureaux nationaux des impôts sera, sous certaines conditions, transférée du vendeur lui-même. Ce changement est majeur car, pour la première fois, les marketplaces se voient attribuer un rôle important dans la lutte contre la fraude à la TVA !

Quel est le taux de TVA qui s’applique à vos biens ou services ?

Il est essentiel de connaître les taux de TVA applicables aux biens que vous commercialisez. Attention, ces taux peuvent varier d’un pays à l’autre. La Commission européenne (CE) a publié des renseignements sur les taux de TVA et les règles spécifiques à chaque pays. Plus d’infos sur le lien suivant : TVA dans l’UE – règles et taux

Vos factures sont-elles en règle ?

Vente à des clients de pays non-membres de l’UE

Si vous avez votre siège dans l’UE et que vous souhaitez vendre à des consommateurs en dehors de l’UE, la vente de biens est généralement détaxée, sous réserve du respect de règles strictes, y compris la fourniture d’une preuve d’exportation dans les trois mois suivant la vente.

Il est néanmoins important de vérifier les règles et réglementations locales du pays vers lequel vous importez.

Conseils de conformité

Vous trouverez ci-dessous quelques conseils qui vous aideront à respecter les modalités pratiques de la TVA dans l’UE :

- Tout d’abord, assurez-vous que vous disposez de systèmes permettant de saisir des informations précises sur les ventes, en particulier les pays dans lesquels se trouvent vos clients et l’emplacement de vos stocks destinés à être revendus à vos clients.

- Assurez-vous d’inclure les frais d’expédition et de livraison, étant donné qu’ils sont inclus dans les sommes finales lorsque vous calculez le dépassement d’un seuil.

- Quand vous facturez vos clients, veillez à ajouter la TVA aux frais d’expédition ainsi qu’au montant du produit sur vos factures.

- Restez au courant des seuils d’enregistrement de la TVA en place et, le cas échéant, contrôlez les fluctuations monétaires.

- Informez-vous lorsque vous êtes sur le point de dépasser un seuil, y compris si la monnaie locale n’est pas l’euro. Cela est important, même si les règles vont changer à l’avenir, puisque les autorités fiscales luttent de manière plus efficace que jamais contre la fraude à la TVA.

- Déterminez les taux de TVA applicables à vos biens ou services, en fonction de votre situation. Si vous êtes basé dans l’UE, vous êtes peut-être au courant des taux de TVA en vigueur dans votre pays, mais ces derniers peuvent varier dans d’autres pays de l’UE. Les vêtements pour enfants en sont un bon exemple : ils sont détaxés au Royaume-Uni et en Irlande, mais ils sont soumis à la TVA partout ailleurs dans l’UE.

- Après avoir été enregistré dans un autre pays, ne faites pas payer la TVA dans votre propre pays et dans celui de l’acheteur. La TVA est facturée une seule fois.

- Le délai d’enregistrement à la TVA est d’environ 6 à 8 semaines, selon le pays dans lequel vous vous enregistrez.

- Une fois inscrit, vous devez vous assurer que vos factures sont bien conformes à la réglementation locale

Toutefois, vous devez vous préparer à tous les scénarios possibles après la fin de la période de transition, qui est fixée au 31 décembre 2020. Prévoyez les changements de la réglementation sur la TVA évoqués dans cet article, tout en vous conformant à vos engagements actuels.

Quelques conseils de tarification

La fixation des prix est une question importante. Contrairement aux États-Unis, qui ont coutume de proposer des prix sans taxe de vente, la TVA est toujours incluse dans le prix indiqué aux consommateurs. Il est essentiel de comprendre l’impact de la TVA sur vos bénéfices :

- Faut-il pratiquer des prix différents dans les différents pays de l’UE ou un seul prix s’applique-t-il à tous ?

- Dans quelle mesure vos marges seront-elles affectées par les différents taux de TVA si vous ne différenciez pas les prix dans chaque pays de l’UE ?

- Les taux de TVA en Europe varient de 17 % à 27 %. Est-ce que les marges fixées pour vos produits peuvent supporter ces variations ?

- Serez-vous compétitif une fois que vous aurez enregistré la TVA dans un autre pays de l’UE ?

- Votre système de commerce électronique est-il configuré pour une application multidevise et multi taux de TVA ? Si ce n’est pas le cas, est-il facile à mettre à jour ?

- Effectuez des études de marché

Coût de la mise en conformité : sanctions et amendes

En 2019, la Commission européenne a indiqué que les pays de l’UE perdaient 150 milliards d’euros chaque année à cause de la TVA non déclarée. Pour stopper cette tendance, des mesures spéciales ont été mises en place dans toute l’UE ces dernières années.

Premièrement, en 2012, les États membres ont mis en place une initiative de « coopération mutuelle« , avec des unités spéciales consacrées au E-commerce. Désormais, les autorités de chaque pays communiquent régulièrement et partagent leurs données.

Dernièrement, l’adoption officielle de nouvelles réglementations et de nouveaux outils de partage de données pour renforcer la coopération en matière de fraude à la TVA entre les autorités fiscales nationales a permis aux pays de l’UE de devenir beaucoup plus proactifs et efficaces dans l’identification et le suivi des détaillants en ligne qui se soustraient à leurs obligations en matière de TVA.

Plus que jamais, les détaillants en ligne qui effectuent des ventes à l’étranger ont besoin d’être informés de leurs obligations fiscales dans les pays où se trouvent leurs clients. Hélas, l’ignorance n’est pas une défense. La politique de « l’autruche » peut être efficace pendant un certain temps, mais ne constitue pas une solution à long terme. » Nul n’est censé ignorer la loi » !

Les autorités fiscales sont habilitées à imposer des pénalités et des intérêts, pouvant aller jusqu’à 120 % du montant des impôts impayés dans certains pays.

FAQ |E-Commerce en Europe | Guide complet sur la TVA

Lire Plus

Ces articles pourraient vous intéresser

Info DocShipper : Vous avez aimé cet article ? Vous aimerez probablement les suivants :

Besoin d'aide pour la logistique ou l'approvisionnement ?

Tout d'abord, nous sélectionnons les produits adéquats auprès des fournisseurs appropriés, au prix optimal, en gérant le processus d'approvisionnement de A à Z. Ensuite, nous simplifions votre expérience d'expédition – de la collecte à la livraison finale – en vous garantissant que chaque produit, où qu'il soit, est livré à des tarifs très compétitifs.

Chat en ligne

Obtenez une assistance instantanée de notre équipe — il vous suffit de cliquer et de commencer à discuter !

Discuter

Remplir le formulaire

Remplissez notre formulaire de contact pour demander un devis, et nous vous répondrons dans les plus brefs délais.

Nous contacterNous appeler

Contactez-nous sur WhatsApp pour une assistance rapide, conviviale et personnalisée.

Nous Appeler