Un grand nombre d’entre vous ont dû faire face au terme Lettre de Crédit (Letter of Credit).

Que ce soit en traitant avec une compagnie maritime (on demande souvent que le connaissement se fasse rapidement) car l’envoi peut se faire sous lettre de crédit (L/C).

Dans ce milieu, entre les agents et les transitaires, le terme est utilisé chaque jour.DocShipper vous aide vous explique tous ce qu’il faut savoir concernant la lettre de crédit.

A savoir que :

- Une lettre de crédit peut aussi s’appeler crédit documentaire

- Une lettre de crédit est le principal moyen de paiement dans le commerce internationale

- Par défaut, une lettre de crédit est irrévocable

Pourquoi utiliser la lettre de crédit, quelle est sa nécessité, d’où vient-elle et à qui est-elle destinée ?

Le fonctionnement d’une lettre de crédit

Tout commence simplement, avec un acheteur et un vendeur qui concluront un marché.

Ces deux fournisseurs sont parfois étrangers l’un pour l’autre, et ne sont pas obligatoirement habitués aux questions de transaction. Souvent le délai de livraison des marchandises (parfois 30 à 40 jours pour du fret maritime) les exportateurs ont besoin de recevoir l’argent (montant conclu au préalable) avant que les marchandises arrivent à destination. Il faut donc trouver cette solution.

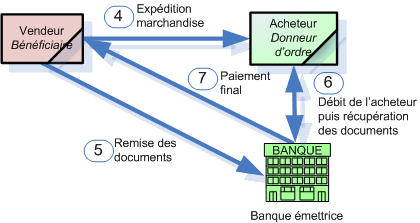

Ci-dessous, vous trouverez un schéma résumant de façon simple les différentes étapes du processus de Lettre de crédit :

La lettre de crédit, il est vrai, et c’est ce qui fait sa popularité, permet que la transaction passe par la banque. Ainsi, le niveau de confiance et de confort pour les différents acteurs est assez élevé pour éviter certaines suspicions

DocShipper Tip

Remarque DocShipper : Ce qui concerne les transactions peut évidemment faire peur de par son caractère inconnu. Nous comprenons en effet que la 🚚 | ✈️ | 🚢 Logistique internationale et ses différentes sous-parties. Nous vous invitons donc à lire notre page sur le sujet.

Précisions sur la lettre de crédit

La lettre de crédit ou crédit documentaire prend la forme d’un accord avec une banque au nom de l’importateur. Cette promesse confirme que le vendeur (l’exportateur) recevra la somme définissant l’accord. Toutefois, les documents requis pour cette opération doivent être amenés par le bénéficiaire dans un temps imparti.

La Chambre de commerce internationale a mis en place un code régissant le crédit documentaire. Ceci est appelé UPC600 de l’anglais Uniforms Customs and Practice. Cela correspond à l’instruction donnée par la banque de l’acheteur à la banque étrangère de l’exportateur. Différents critères y sont définis, dont le paiement des fonds en bonne et due forme. On voit alors se créer une liste, qu’écrit le demandeur, dans laquelle il conditionne l’opération.

Voici les éléments composant la Liste :

– Description de la marchandise qui va être achetée ;

– La quantité de biens en question ;

– Détails techniques ;

– Documents nécessaires ;

– Connaissement(s);

– Facture commerciale ;

– Packing List ;

– Certificat d’origine ;

– à qui le connaissement doit être envoyé (receveurs)

– Qui doit recevoir les informations relatives à l’expédition ;

– Date butoire ;

– Compagnie maritime, ports souhaités.

DocShipper Tip

Conseil DocShipper : Je viens d’énoncer le connaissement (Bill of Lading), document de renom dans le commerce international. C’est pour cette raison que nous avons écrit un article sur le sujet : Tout savoir sur le connaissement

La banque de l’acheteur doit alors émettre le crédit documentaire et le transmettre à la seconde banque. Parfois, une troisième banque rentrer dans le processus : Banque de confirmation à la demande de l’exportateur. Comme son nom le laisse deviner, son rôle est de confirmer la validité du document.

Si tout se passe comme prévu, la Banque de confirmation garantit le versement quoi qu’il arrive. Ainsi, l’exportateur va alors s’occuper de la mise en place des biens et des documents (en se basant sur la liste du demandeur ci-dessus). Après l’expédition, le vendeur devra fournir les copies de chaque document (en accord avec les instructions) à sa banque. Cette banque se chargera d’une vérification souvent assez poussée. Le but de l’opération est surtout de vérifier que les documents sont accord avec les spécificités de l’accréditif. Néanmoins, aucune vérification supplémentaire sera faite au sujet de la cargaison (Est-elle bien sur le bateau?).

Le connaissement, soit le document le plus important car fait office de titre de propriété, est la plupart du temps négociable lorsqu’on est dans un cas de transactions de crédit documentaire. La somme convenue au préalable est ensuite versée par la banque au vendeur après mûre vérification de la liasse documentaire. Si toutefois les documents sont conformes, tout se passe comme prévu à propos de la somme versée.

La banque désignée envoie ensuite tous les documents à la banque émettrice qui vérifie les détails par rapport aux conditions de l’accréditif et, lorsque tout est bon elle effectuera le versement. La banque émettrice informe alors l’acheteur que l’expédition a été effectuée et qu’il possède tous les documents. L’acheteur s’occupe donc de payer la banque émettrice. Quand cette dernière reçoit le paiement, elle s’occupe du connaissement pour que la marchandise soit libre.

Vous savez maintenant comment se déroule le processus !

Extension de la lettre de crédit

Parfois, il faut rallonger la durer de la lettre de crédit. Les raisons sont diverses. Alors, l’expéditeur et l’importateur devront établir le contact avec la banque émettrice. Cette dernière devra être convaincue par votre cas. Elle décidera ensuite que la prolongation soit ou non effective.

Ci-dessous sont listées les principales raisons :

– La marchandise n’est pas prête à temps

– Le bâteau a du retard ou n’est plus disponible

– Contrôle de la douane inopiné

– Conteneur indisponible

– La procédure de certificat d’inspection n’est pas terminée

Types de lettres de crédit

Lettre de crédit commerciale

Une LC standard appelée aussi crédit documentaire

Lettre de crédit Import/export

La même LC devient une LC d’exportation ou d’importation selon l’utilisateur. L’exportateur la qualifiera de lettre de crédit d’exportateur tandis qu’un importateur la qualifiera de lettre de crédit d’importateur.

Lettre de crédit transferable

Une lettre de crédit qui permet à un bénéficiaire de transférer tout ou partie du paiement à un autre fournisseur de la chaîne ou à tout autre bénéficiaire. Cela se produit généralement lorsque le bénéficiaire n’est qu’un intermédiaire pour le fournisseur réel. Cette lettre de crédit permet au bénéficiaire de fournir ses propres documents mais de transférer l’argent plus loin.

Lettre de crédit non transferable

Une lettre de crédit qui ne permet pas le transfert d’argent à des tiers. Le bénéficiaire est le seul destinataire de l’argent et ne peut pas utiliser la lettre de crédit pour payer quelqu’un d’autre.

Lettre de crédit révocable

Une LC que la banque émettrice ou l’acheteur peut modifier à tout moment sans notification au vendeur/bénéficiaire. Ce type de lettre n’est pas utilisé fréquemment car le bénéficiaire ne bénéficie d’aucune protection.

Lettre de crédit irrévocable

Une LC qui ne permet pas à la banque émettrice d’apporter des modifications sans l’approbation de toutes les parties.

Lettre de crédit de réserve

Une lettre de crédit qui assure le paiement si l’acheteur ne paie pas. Après avoir rempli toutes les conditions de la SBLC, si le vendeur prouve que le paiement promis n’a pas été effectué. Dans cette situation, la banque paiera le vendeur. En bref, elle ne facilite pas une transaction mais garantit le paiement. Elle est assez semblable à une garantie bancaire.

Lettre de crédit confirmée

que le vendeur ou l’exportateur acquiert la garantie de paiement auprès d’une banque de confirmation (également appelée deuxième banque). Cette mesure vise principalement à éviter le risque de non-paiement de la part de la première banque.

Lettre de crédit non confirmée

Une lettre de crédit qui n’est assurée que par la banque émettrice et qui ne nécessite pas de garantie de la deuxième banque. La plupart des lettres de crédit sont des lettres de crédit non confirmées.

Lettre de crédit renouvelable

Lorsqu’une seule lettre de crédit est émise pour couvrir plusieurs transactions au lieu d’émettre une lettre de crédit séparée pour chaque transaction, on parle de lettre de crédit renouvelable. Elles peuvent être classées en deux catégories : en fonction du temps (cumulatif ou non cumulatif) et en fonction de la valeur.

Lettre de crédit Clause Rouge

Une lettre de crédit qui paie partiellement le bénéficiaire avant que les marchandises ne soient expédiées ou que les services ne soient exécutés. L’avance est payée contre la confirmation écrite du vendeur et le reçu.

Lettre de crédit Clause Verte

Une LC qui verse une avance au vendeur non seulement contre l’engagement écrit et un reçu, mais aussi une preuve de l’entreposage des marchandises.

Lettre de crédit — Paiement différé

Une LC qui assure le paiement après une certaine période. La banque peut examiner les documents à l’avance, mais le paiement au bénéficiaire est effectué après l’expiration du délai convenu. Il est également connu sous le nom de LC d’utilisation.

Lettre de crédit — Paiement non différé

Une lettre de crédit où la banque émettrice paie directement le bénéficiaire et demande ensuite à l’acheteur de rembourser le montant. Le bénéficiaire ne peut pas interagir avec l’acheteur.

Conclusion

Comme mentionné ci-dessus, une lettre de crédit peut être de différents types selon son objet. Il est dans l’intérêt tant de l’acheteur que du vendeur de bien comprendre les différents types de lettres de crédit et de choisir ensuite celle qui répond parfaitement à l’objectif visé.

La lettre de crédit est essentiellement un accord conclu entre banques, sur la manière dont les paiements dans une transaction commerciale internationale peuvent être réglés tout en assurant la sécurité des deux parties concernées. Un crédit documentaire est autonome. Les paiements garantis par une lettre de crédit sont basés sur des documents uniquement et non sur les biens ou services couverts par les ventes ou les contrats commerciaux et la réception des biens ou le paiement est conditionné au respect par le bénéficiaire de la présentation des documents requis/listés.

Cette autonomie fait de la Lettre de Crédit un moyen de paiement principal dans une transaction commerciale internationale où un crédit documentaire est impliqué.

FAQ | La Lettre de Crédit

Lire Plus

Ces articles pourraient vous intéresser

Info DocShipper : Vous avez aimé cet article ? Vous aimerez probablement les suivants :

Besoin d'aide pour la logistique ou l'approvisionnement ?

Tout d'abord, nous sélectionnons les produits adéquats auprès des fournisseurs appropriés, au prix optimal, en gérant le processus d'approvisionnement de A à Z. Ensuite, nous simplifions votre expérience d'expédition – de la collecte à la livraison finale – en vous garantissant que chaque produit, où qu'il soit, est livré à des tarifs très compétitifs.

Chat en ligne

Obtenez une assistance instantanée de notre équipe — il vous suffit de cliquer et de commencer à discuter !

Discuter

Remplir le formulaire

Remplissez notre formulaire de contact pour demander un devis, et nous vous répondrons dans les plus brefs délais.

Nous contacterNous appeler

Contactez-nous sur WhatsApp pour une assistance rapide, conviviale et personnalisée.

Nous Appeler