Les tensions commerciales entre la Chine et les États-Unis se sont intensifiées depuis que Trump a augmenté les droits de douane sur 200 milliards de dollars d’importations venant de Chine et il a menacé d’en imposer également sur 300 autres milliards de dollars. Des millions de personnes et d’entreprises ayant des business dans l’import/export ont été impactés par l’augmentation des droits d’importation.

Quel peut être l’impact réel sur votre secteur d’activité ? Vos produits seront-ils touchés par les 25% supplémentaires de droits de douane ? Quel est le taux des droits de douane ? Combien paierez-vous ? Pourrez-vous toujours vous permettre d’importer vos produits en provenance de la Chine aux États-Unis ? Vous avez surement beaucoup d’autres questions qui vous préoccupent.

Après avoir lu cet article grâce à DocShipper, vous serez alors en mesure d’estimer l’impact en chiffres, vous saurez quelles taxes d’importation vous devez payer, et surtout comment calculer vous-même afin de pouvoir décider ensuite si vous devez continuer à vous approvisionner en Chine ou acheter localement ou bien même ailleurs.

DocShipper Tip

Astuce DocShipper : D’après notre expérience, pour les petites et moyennes entreprises, si vous n’achetez pas des conteneurs de marchandises en une seule fois, l’impact de l’augmentation des tarifs ne sera pas si important que vous pouviez le penser.

Maintenant, plongeons-nous dans cet article pour vérifier ce qu’il en est.

- Quelle taxe d’importation devez-vous payer entre la Chine et les États-Unis ?

- Quel montant de droits de douanes à payer ?

- Comment calculer les taxes d’importation ? Guide étape

- Comment payer la taxe sur les importations ? Quand la caution douanière est-elle nécessaire ?

Quelles taxes d’import avez-vous besoin de payer pour vos imports entre la Chine et les États-Unis ?

En règle générale, chaque marchandise qui arrive aux États-Unis d’une valeur supérieure ou égale à 800 $ est soumise à des droits d’importations ou des droits de douanes imposés.

Les droits d’importation constituent la majeure partie des taxes d’importation qu’un importateur doit payer aux douanes américaines. Les taux de droits de douanes sont spécifiques, sur une base « ad valorem » de la valeur des marchandises, et en fonction du code H.S du produit et du pays d’origine.

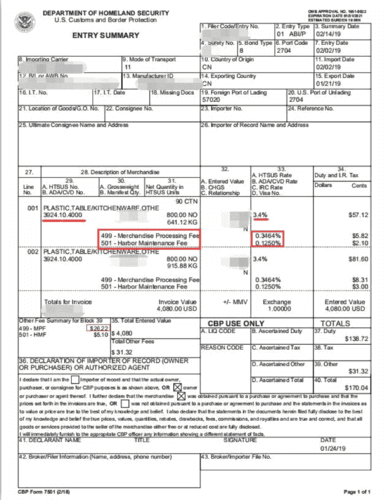

Il existe d’autres taxes d’importation supplémentaires, mais relativement faibles, tels que la Federal Excise Tax. Pour des articles comme l’alcool, le tabac, ect., ce sont les Merchandising Processing Fee (MPF) et les Harbor Maintenance Fee (HMF).

Toutes les importations, tant pour l’entrée informelle qu’officielle, sont soumises à des frais de traitement du marchandisage, basés sur un droit ad valorem de 0,34 % de la valeur des marchandises.

La fourchette fixe de prix allant de 26,22 $ à 508,70 $, ce qui indique les frais maximums et minimums à payer. Si les marchandises sont expédiées par la mer, vous devrez également payer des frais HMF, soit des frais ad valorem de 0,125 % de la valeur de votre marchandise.

Les HMF ne sont pas taxés par la voie aérienne.

DocShipper Alert

Alerte DocShipper : Faire attention, les HMF ne sont pas taxés par la voie aérienne.

Quels sont les droits de douane que vous devrez payer ?

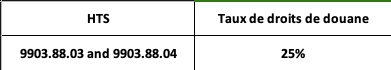

À ce jour, les listes de produits imposant un tarif supplémentaire de 25% sur les marchandises chinoises importées, dans le cadre de la guerre commerciale entre les États-Unis et la Chine, ont connu 3 étapes différentes. Les deux premières listes sur les importations chinoises, d’une valeur commerciale annuelle combinée de 50 milliards de dollars, ciblent principalement des produits à l’initiative Made in China 2025.

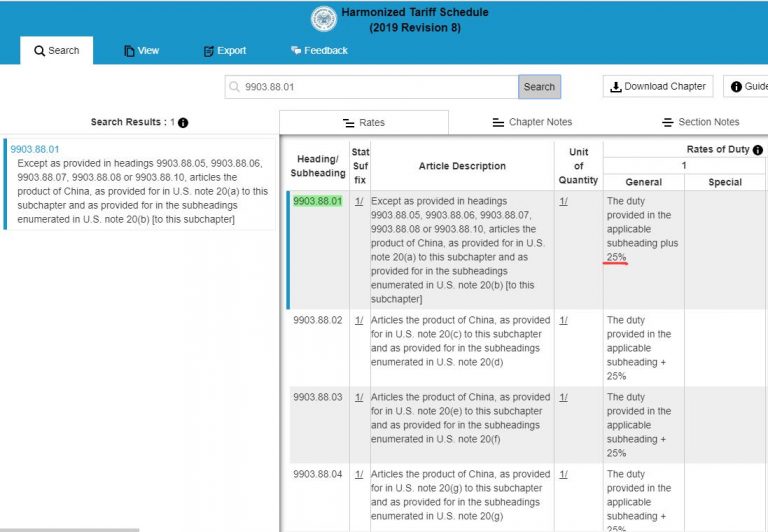

Des produits comme des pièces technologiques, ou de l’électronique et les machines utilisées pour traiter les textiles, les aliments, etc. seront touchés de 25 % de droits de douane. L’importateur pourra alors rechercher le numéro HTS 9903.88.01 ou 9903.88.02 pour le numéro spécial Chine.

La 3ème liste d’un montant équivalent à 200 milliards de dollars de marchandises chinoises, compte des catégories comme des produits de consommation, des produits chimiques, les matériaux de construction, les textiles, les produits alimentaires et agricoles, les outils, les équipements électroniques, mais aussi les pièces de véhicules/automobiles, etc. Vous pouvez trouver cette liste ici. L’importateur peut rechercher le HTS 9903.88.03 ou 9903.88.04 pour le numéro tarifaire spécial pour les produits chinois.

Quant à la quatrième liste de 300 milliards de dollars d’importations chinoises, elle est soumise à des droits supplémentaires qui comprennent toutes les autres importations des États-Unis vers la Chine, y compris ces catégories :

- Produits agricoles/alimentaires, y compris la viande, produits laitiers, fruits et légumes ainsi que l’alcool

- Produits chimiques industriels, minéraux et matières premières

- Les animaux vivants, dont le bétail, les insectes et les oiseaux

- Les produits en acier et en aluminium sont exclus des droits de la liste 1, mais sont tout de même assujettis à des droits supplémentaires en vertu de l’article 232

- Autres métaux

- Textiles et vêtements, y compris les chaussures

- Articles ménagers

- Bijoux et métaux précieux

- Ordinateurs, télévisions et autres appareils électroniques

- Véhicules, y compris les motos, les bateaux

- Plusieurs catégories de ferraille et de déchets

- Armes à feu, munitions

- Équipement de loisirs

- Articles d’hygiène/toilettes

- Livres et des œuvres d’art.

Vous pouvez trouver cette liste ici. L’importateur peut rechercher le HTS 9903.88.03 ou 9903.88.04 pour le numéro tarifaire spécial pour les produits Chinois.

DocShipper Info

Info DocShipper :

Pour savoir si votre produit est touché ou non par un autre taux tarifaire de 25%, référez-vous au guide suivant afin trouver le taux de mise à jour le plus élevé. Vous trouverez les produits proposés.

Comment calculer la taxe d’importation ? Un guide étape par étape

Connaître le code H.S. et savoir le vérifier

Avant de vérifier les taux, vous devez connaître le code H.S. et le HTS (Harmonized Tariff Schedule), ils déterminent essentiellement le taux tarifaire applicable à toutes les marchandises importées aux États-Unis. Le HTS précise le taux de droit pour quasiment tous les articles existants, en fonction du code H.S. et du pays d’origine de l’article.

HS signifie International Harmonized System (Système international harmonisé), il est administré par l’Organisation mondiale des douanes.

Les 6 premiers chiffres du code HS sont les mêmes dans tous les pays. Chaque pays peut le modifier en rajoutant deux ou quatre chiffres supplémentaires, mais sans changer les 6 premiers chiffres. Le système de classification des États-Unis pour l’importation, HTS, et l’exportation, Schedule B, élargissent leur portée de 10 chiffres.

Par exemple, le code H.S 0102.21.0010 est destiné aux animaux mâles de race pure de position 0102 (Bovins vivants), au chapitre 01 (Animaux vivants).

Si vous ne disposez que du nom de votre produit et que vous souhaitez connaître son code H.S., voici trois moyens simples pour l’obtenir

Outil de recherche du code H.S

Vous avez une recherche rapide de code H.S en ligne grâce à l’outil de recherche de code H.S, vous tapez le mot-clé du produit (ex: chaussures) et sélectionnez ensuite la catégorie de votre produit. Vous obtiendrez alors les 6 premiers chiffres du code H.S.

Recherche sur USITC

Tapez le mot-clé de votre produit (par exemple : chaussures) dans la barre de recherche du site USITC et vous y trouverez différents codes parmi lesquels vous pourrez choisir le plus adéquat. Faites défiler la page jusqu’au produit ayant une description qui correspond à votre produit, puis vous obtiendrez en même temps le code H.S et le taux de droit pertinent.

- Vérifiez auprès d’un courtier en douane ou d’un transitaire. Il se peut que vous rencontriez des difficultés à identifier le code H.S. exact de votre produit lors de votre recherche.

DocShipper Tip

Conseil DocShipper : Il est vivement recommandé de vérifier avec votre courtier en douane ou votre transitaire international pour obtenir le code H.S spécifique, car ce sont eux qui vous aideront à effectuer le dédouanement sans encombre.

Comment vérifier le taux de droits de douane à l’importation en ligne ?

La classification HTS peut paraitre très compliquée. Si vous auto-classifiez un produit et que la classification est incorrecte, l’erreur peut être coûteuse.

Veuillez noter que vous pouvez avoir une idée du taux de droit de douane d’un produit particulier grâce à votre propre recherche. Le U.S. Customs and Border Protection détermine en dernier lieu quel est le taux de droit de douane correct.

Je vous présente les moyens les plus pratiques pour vérifier le taux en ligne.

- Vous pouvez trouver les informations les plus récentes à propos des taux de droits de douane sur le site Web de la Commission du commerce international des États-Unis (USITC) pour la révision du HTS 2019 par chapitre, puis ensuite, faites défiler vers le bas jusqu’à la section où se trouve votre produit et cliquez sur le chapitre qui se rapporte à ce dernier.

- Tapez le code H.S que vous obtenez (ex. 6403.19.1000) sur la page de recherche de l’USITC pour vérifier le taux.

- Contactez un courtier en douane ou un spécialiste du CBP pour obtenir des informations très spécifiques sur les droits de douane d’un produit particulier en appelant votre port CBP local.

Savoir comment calculer la taxe d’importation

Par exemple, si vous importez des couvertures aux États-Unis par la mer, d’une valeur commerciale totale de 3 000 $, les principaux droits de douane et taxes seront constitués des éléments suivants :

- Droits de douane : valeur en douane * taux des droits de douane

- Frais MPF : valeur commerciale * 0,3464 % (pas inférieur à 26,22 $)

- Frais HMF : valeur commerciale * 0,125%.

La valeur de douane est basée sur la valeur déclarée des marchandises se trouvant sur la facture commerciale, soit 3 000 USD. Pour le taux des droits de douane, vous obtenez le code H.S. du fournisseur : 6301.30.0020, puis recherchez-le sur USITC et vous trouverez donc le taux de 8,4% comme indiqué ci-dessous.

Ensuite, vous multipliez la valeur en douane (3 000 $) par le taux de droits de 8,4 %, vous obtiendrez un droit de 252 $. Toujours selon la formule, vous obtiendrez un MPF de 26,22 $ et un HMF de 3,75 $. En additionnant, vous obtiendrez alors la taxe d’importation totale que vous devez payer, soit 281,97 $.

Avec votre code H.S, une autre façon facile de calculer la taxe d’importation est d’aller sur SimplyDuty pour un calcul automatique. Le seul hic, c’est qu’il n’inclut pas les frais de MPF et de HMF.

Encore une fois, n’oubliez pas que c’est le CBP qui détermine le taux de droit correct.

Savoir si votre produit est touché par un autre taux de droits de douanes de 25 %

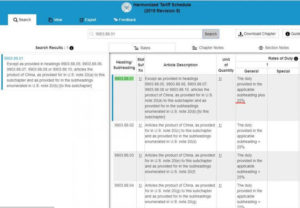

Après les trois premières étapes, vous savez déjà comment vérifier le taux sur USITC. Nous allons maintenant vous montrer comment trouver si votre produit est soumis à un autre taux de 25% en vertu de la guerre commerciale.

Par exemple, le code H.S. 8408.10.00 est destiné pour les moteurs de propulsion marine. Avant cette guerre commerciale, le taux de droit était de 2,5 %. Comme vous le remarquerez ci-dessous, un » / » suit le taux, vous demandant de vous référer à la position 9903.88.01, produits de la Chine, expliquant que le taux actuel est le taux de droit prévu dans la sous-position applicable (2,5 %) plus 25 %, ce qui donne 27,5 %, le nouveau taux de droit.

Avant la guerre commerciale

Pendant la guerre commerciale

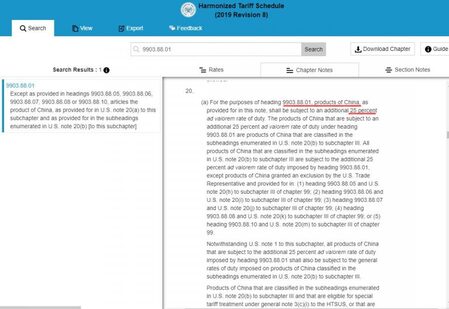

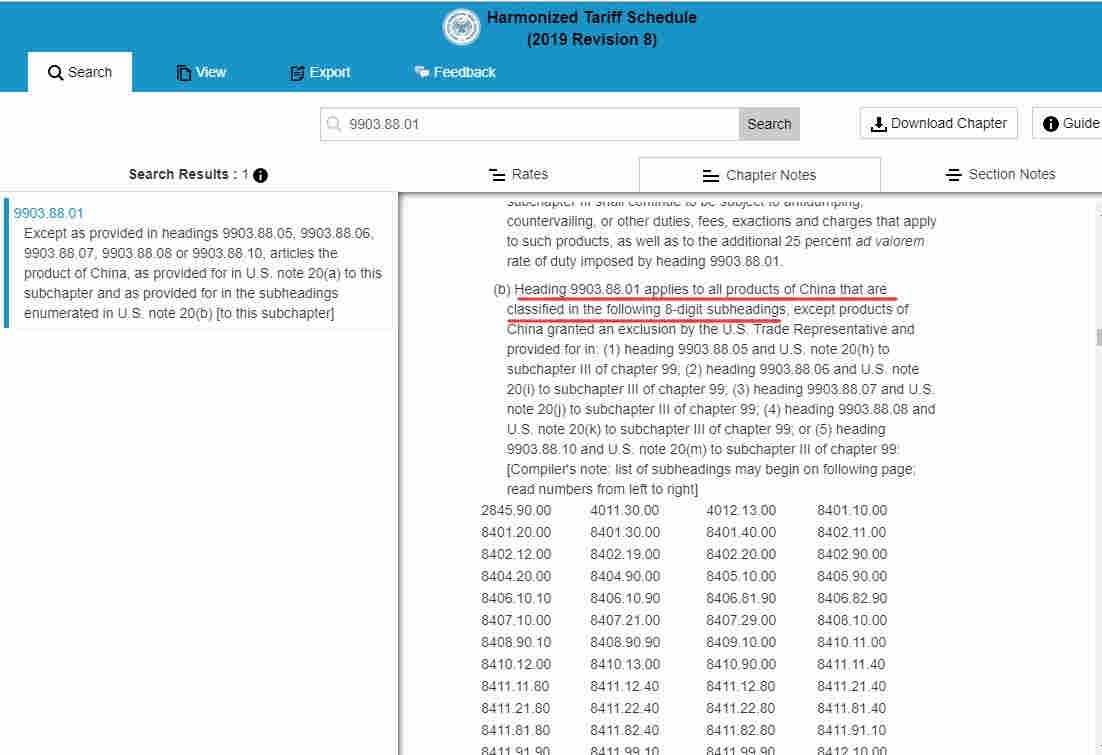

Dans la description de l’article, vous remarquerez peut-être aussi que la note 20 a) et la note 20 b) sont mentionnées. Pour vous aider à mieux comprendre le contenu, vous trouverez une explication détaillée dans les notes de chapitre, comme ci-dessous :

Note 20(a) des États-Unis

Note 20(b) des États-Unis

Encore une fois, n’oubliez pas que c’est le CBP qui détermine le taux de droit correct.

DocShipper Tip

Astuce DocShipper : Nous vous conseillons de rechercher votre produit sous la révision HTS 2021 par chapitre et de vérifier avec votre courtier en douane ou le CBP pour obtenir les informations les plus spécifiques sur les droits de douane.

Comment payer la taxe d’importation ? Quand un cautionnement douanier est-il requis ?

La taxe d’importation sera perçue par le U.S. Customs and Border Protection (CBP). Étant donné la complexité du processus de dédouanement sur les importations, la plupart du temps, vous pouvez, en tant qu’importateur, acheter les services d’un courtier en douane local afin de vous aider à préparer tous les documents nécessaires pour la déclaration des marchandises à leur arrivée.

Un document très important à mentionner pendant le déroulement du processus d’entrée des importations est le formulaire d’entrée (CBP Form7501), qui va avec la taxe d’importation calculée de Chine vers les États-Unis. Voici un exemple de formulaire :

Le CBP exige que l’importateur dépose un « cautionnement douanier » si vous importez vers les États-Unis, à des fins commerciales, des marchandises d’une valeur supérieure à 2 500 $ ou des marchandises assujetties aux exigences d’autres organismes fédéraux (ex., des armes à feu).

Un cautionnement douanier, aussi appelé cautionnement américain, va assurer au CBP que l’importateur s’acquittera de toute responsabilité financière pour ce qui est des droits de douane ou des pénalités.

La manière la plus facile d’obtenir un cautionnement douanier est de passer soit par un courtier en douane, soit par un transitaire international. Si vous importez des marchandises soumises aux exigences et aux réglementations de la FDA, vous devrez enregistrer les informations sur votre importateur sur le site Web de la FDA.

Vous devrez dans ce cas acheter un cautionnement douanier pour prouver que vous avez les qualifications demandées pour importer ces marchandises. Si vous faites appel à un transitaire, la douane américaine n’acceptera pas l’identification du transitaire pour les importations.

Si vous souhaitez dédouaner les marchandises avec le nom de votre entreprise, vous devez acheter un cautionnement douanier auprès d’une agence de cautionnement autorisée par le département du Trésor américain.

Si vous faites appel à un courtier en douane pour dédouaner vos marchandises par l’intermédiaire du CBP, vous pourrez alors utiliser le cautionnement du courtier. Pour obtenir une liste des courtiers en douane agréés, vérifiez au port d’entrée.

Quels sont les moyens courants d’éviter ou de réduire la taxe à l’importation ?

Peu importe si vous achetez en grandes ou petites quantités, la taxe à l’importation peut encore être un fardeau pour beaucoup de personnes, elles réfléchiront à toutes les façons possibles d’éviter ou de réduire la taxe durant des transactions commerciales. Vous trouverez ci-dessous les moyens que nous avons pu rencontrer pour réduire la taxe à l’importation :

Situations courantes pour ne pas payer les droits de douanes

Il y a plusieurs situations où il n’est pas nécessaire de payer la taxe d’importation :

(1) L’exonération personnelle. Selon le CBP, il existe une exemption de droits de douane, qui est la valeur totale des marchandises que vous avez le droit de ramener aux États-Unis sans avoir à payer de droits de douane. En général, l’exemption personnelle est de 800 $. Cependant, il y a des limites quant au nombre de boissons alcoolisées, de cigarettes, de cigares ou d’autres produits de tabac que vous pouvez inclure dans votre exemption personnelle franchisée de droits.

(2) Échantillons. Les échantillons constituent une exception, vos échantillons sont destinés à votre évaluation et ne seront alors pas revendus à des fins commerciales. Vous pouvez alors demander à votre fournisseur de mettre les échantillons à une valeur de 1 $ et de mentionner également sur la facture de l’échantillon » Échantillon sans valeur commerciale « .

(3) Expédition directe. Dans le cas du « dropshipping», les marchandises sont directement livrées soit du fabricant ou du grossiste au client via ePacket ou Chine Postal Parcel, aucun droit d’importation ne sont facturé, cependant, le vendeur devra payer l’impôt sur le revenu et la taxe de vente.

DocShipper Tip

Conseil DocShipper : Intéressé par nos services ? Besoin de renseignements personnalisés ? Nos experts vous répondent sous 24H .Alors n’h’ésitez pas à nous contactez

Moyens courants de réduire les droits d’importation (Attention !)

Bien que certaines personnes aient tendance à utiliser ces méthodes dans le but de réduire les taxes d’importation, compte tenu des risques encourus, nous ne vous suggérons pas de les appliquer.

(1) Diminution de la valeur du produit sur la facture commerciale.

Compte tenu d’un certain taux, basé sur la formule de calcul des droits de douane, une façon possible de réduire les droits d’importation est de réduire la valeur déclarée. Comme convenu avec l’importateur, certains fournisseurs vous aideront à mettre une valeur inférieure pour aider l’acheteur à réduire ces droits de douane.

Cependant, si les douanes américaines constatent que la valeur déclarée est inférieure à la valeur réelle et qu’elle est volontairement réduite, les douanes imposeront un tarif punitif, peut être pire encore, les marchandises pourraient aussi être détruites ou renvoyées au port de chargement.

(2) Séparation de la marchandise en plusieurs lots par courrier international.

Les importations de marchandises d’une valeur supérieure à 2 500 $ requièrent une déclaration officielle. Pour certains importateurs, il sera demandé au fournisseur d’envoyer par la poste internationale et de séparer la livraison en plusieurs lots, pour chacun moins de 800 $.

Cependant, soyez prudent et réfléchissez à deux fois avant de faire cela. L’exemption personnelle ne peut être appliquée qu’aux marchandises qui accompagnent les voyageurs. Si les douanes américaines constatent que vous faites cela pour réduire la taxe, l’exemption ne sera pas autorisée. D’autre part, le coût total de l’expédition en express peut également être élevé.

(3) Par le commerce intermédiaire ou commerce d’entrepôt.

Sous la pression de la politique tarifaire supplémentaire de 25% sur les importations chinoises, beaucoup de gens souhaitent transiter leurs marchandises dans un pays tiers, pour ensuite les exporter aux États-Unis en utilisant « ce pays tiers » comme pays d’origine, a la place de la Chine, afin d’éviter l’augmentation des droits de douane à l’importation. Toutefois, ce processus comporte encore de nombreux risques et entraînera aussi des coûts élevés.

FAQ | Taxe sur les produits Chinois aux États-Unis [GUIDE COMPLET]

Lire Plus

Ces articles pourraient vous intéresser

Info DocShipper : Vous avez aimé cet article ? Vous aimerez probablement les suivants :

Besoin d'aide pour la logistique ou l'approvisionnement ?

Tout d'abord, nous sélectionnons les produits adéquats auprès des fournisseurs appropriés, au prix optimal, en gérant le processus d'approvisionnement de A à Z. Ensuite, nous simplifions votre expérience d'expédition – de la collecte à la livraison finale – en vous garantissant que chaque produit, où qu'il soit, est livré à des tarifs très compétitifs.

Chat en ligne

Obtenez une assistance instantanée de notre équipe — il vous suffit de cliquer et de commencer à discuter !

Discuter

Remplir le formulaire

Remplissez notre formulaire de contact pour demander un devis, et nous vous répondrons dans les plus brefs délais.

Nous contacterNous appeler

Contactez-nous sur WhatsApp pour une assistance rapide, conviviale et personnalisée.

Nous Appeler